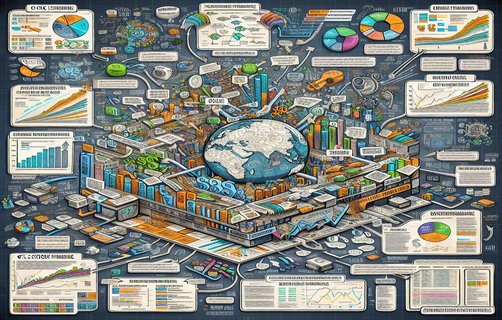

放大器与守护者:杠杆交易、智能投顾与平台信任新范式

从杠杆放大收益与风险的那一刻,资本市场的节奏便被重新谱写。杠杆交易基础不只是倍数计算:保证金比率、强制平仓线、利息成本与流动性约束共同决定真实回撤(参见Brunnermeier & Pedersen, 2009)。股票资金操作多样化意味着资金池要兼顾现货、融资融券、期权与ETF的跨品种配置,以降低单一标的与系统性风险。

资金风险预警不应是事后报告,而要嵌入交易引擎:实时VaR、压力测试、限仓与异常行为检测构成三级预警矩阵(参考CFA Institute 风险管理框架)。平台安全性则是信任的底座——多方冷存储、端到端加密、ISO 27001 类标准落地、两步验证与反欺诈模型,是阻断黑客与内部违规的关键环节。

智能投顾正在改变资金操作的“决策层”:算法能快速完成资产配置、再平衡与税务优化,但其假设与训练数据的偏差仍需人工复核(见FCA 关于自动化投资的监管指引)。创新工具方面,组合层级的杠杆管理、可视化风控面板和基于因子的动态杠杆策略,是连接杠杆交易与合规的桥梁。

当技术成为放大器同时也是守护者,机构与散户的分界在于治理与透明度:明确回撤容忍度、披露杠杆倍数与成本、建立独立审计与预警公开机制,才能既享杠杆带来的效率,也承担相应的风险责任(参见SEC 投资者教育资料)。

投身这场变革,不仅是工具的更迭,更是对资本与信任的新设计。请参与下列投票:

1) 你更关心哪项:A. 杠杆收益 B. 风险预警 C. 平台安全性

2) 是否愿意把部分资产交给智能投顾:A. 全部 B. 部分 C. 不愿意

3) 你希望平台优先加强:A. 技术安全 B. 透明披露 C. 风控模型

相关阅读

评论

Alex

观点清晰,特别认同把风控嵌入交易引擎的做法。

小林

智能投顾很吸引人,但数据偏差确实是隐忧。

FinanceGuy88

建议补充国内监管对杠杆产品的新规解读,会更实用。

雨夜听枫

平台安全性描述到位,希望看到更多具体落地案例。